С 1 января 2023 года введена новая форма налогообложения для самозанятых – налог на профессиональный доход (НПД). Этот вид налогообложения станет альтернативным вариантом для ремесленников и ИП.

На актуальные вопросы читателей «АиФ» о НПД ответила Ольга ДУДКО, налоговый консультант, член Экспертного совета Палаты налоговых консультантов.

- Есть ли преимущества у новой система налогообложения? О. Марчук, Минск

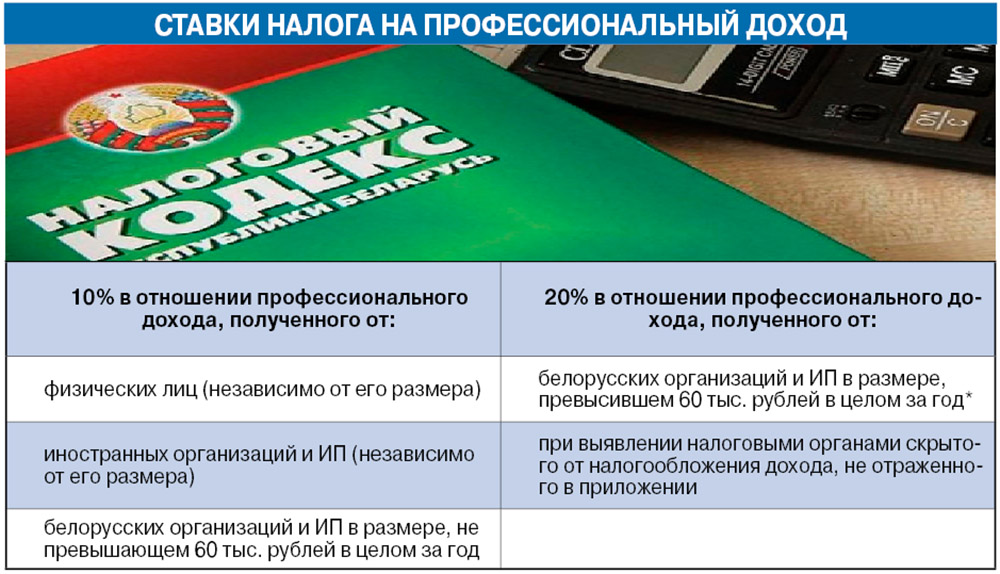

- Это следующие налоговые ставки – 10% и 20% (см. инфографику), а для получателей пенсии они и того меньше – 4% и 8%. При этом можно трудиться наемным работником, получая доход по основному месту работы, и нет обязанности представлять отчеты и декларации в налоговые органы. Так как учет доходов налогоплательщика ведется благодаря формируемым чекам в установленном на смартфоне или компьютере приложении «Налог на профессиональный доход». Кроме того, законодательством предусмотрена льгота для физических лиц, впервые зарегистрированных в качестве плательщика. Она предоставляется в виде налогового вычета в размере 2000 рублей. То есть при исчислении налога размер суммы профессионального дохода, полученного физическим лицом, уменьшается на 2000 рублей. Остаток неиспользованного вычета можно применять и в последующие годы, но при условии, что физическое лицо не прекращало применение НПД. Немаловажно и то, что оплата налога производится только при наличии выручки. Это удобно, ведь спрогнозировать будущие доходы сложно. Например, в случае с единым налогом самозанятые уплачивают его независимо от поступления выручки - до 1-го числа каждого месяца.

АЛГОРИТМ РАСЧЕТА

- В приложении «Налог на профессиональный доход» автоматизирован расчёт суммы налога. Как произвести расчеты самостоятельно? В. Венедиктов, Гродно

- Приложение обеспечивает дистанционный способ общения физического лица и налогового органа с предоставлением ряда услуг, оно также позволяет автоматически рассчитать сумму налога, при этом применение налогового вычета, размер ставки и другие особенности расчета автоматизированы. Впрочем, произвести самостоятельный расчет просто. Сначала проанализируйте выручку, поступившую от разных контрагентов: физлиц, ИП и организаций. Полученную выручку умножьте на определенную ставку НПД.

- Прописан ли в законе минимальный размер дохода и ставки налога, которые нужно будет обязательно уплатить? Как смогут определить размер дохода? Н. Ермолович, Минск

- Минимальный размер дохода устанавливаться не будет. Плательщик вносит заработанную сумму в приложение «Налог на профессиональный доход», формирует и отправляет чек клиенту через любой мессенджер, электронную почту, с помощью SMS или сканера QR-кодов. Приняв наличные деньги, вы можете отправить чек клиенту сразу. Если же клиент произвел оплату банковской картой или безналом, тогда чек о таком доходе можно внести в приложение не позднее седьмого числа месяца, следующего за месяцем покупки. Например, клиент расплатился за услугу 4 января, тогда провести полученную выручку через приложение вы должны не позднее 7 февраля. В свою очередь налоговый орган через приложение видит выручку, внесенную плательщиком.

ЧТО ВЫГОДНЕЕ?

- НПД или ремесленный сбор – что выгоднее? Р. Близнюк, Гомель

- Согласно Налоговому кодексу на 2023 год, ремесленников ждут изменения. С 1 января они будут уплачивать сбор не как ранее – всю годовую сумму в размере 62 руб. одним платежом, а ежемесячно по 6 руб. Также до 1 июля местные органы власти должны утвердить перечень видов деятельности, относящихся к ремесленной. В противном случае придется перейти на НПД. Поэтому взвесьте все за и против, принимая решение о том, как вам выгоднее работать. Постарайтесь предварительно учесть размер выручки, схему работы и тот факт, что ремесленный сбор платится заранее, причем независимо от того, будет ли у вас доход. Ремесленный сбор выгоден людям с активной деятельностью, обширной клиентской базой и регулярным доходом. Используйте этот вариант в случае, если 10% выручки превышают сумму ремесленного сбора. Если же ваша деятельность — это скорее хобби, сезонная работа или начальный этап в ремесленничестве, вам будет проще перейти на уплату НПД.

- Какова выгода от НПД для тех, кто получает пенсию? А. Малевко, Минск

- Для получателей пенсии предусмотрена льгота. Причем речь идет не только о пенсии по достижении общеустановленного пенсионного возраста, но и о других пенсионных выплатах, например, по инвалидности, потере кормильца и т. д. Эти категории самозанятых вправе рассчитывать на уменьшение ставки налога с 10% до 4%, так как они освобождены от уплаты обязательных страховых взносов в бюджет ФСЗН. А вместо 20% можно будет платить всего 8%. Ведь изначально в ставку налога на НПД включены 60% отчислений в бюджет ФСЗН и только 40% - в налоговые органы.

Поскольку пенсионеры не участвуют в системе взносов в ФСЗН получается так, что, например, из перечисленных на налоги 10% в соответствии с приведенной выше пропорцией меньшая его часть 4% пойдет на сам налог, а большая 6% – в ФСЗН. В итоге льготная ставка налога для пенсионера составит всего 4%. Кстати, от льготы можно отказаться и продолжить платить взносы в ФСЗН для формирования большего стажа и накопления пенсии.

- Будут ли для работающих пенсионеров, являющихся плательщиками НПД, уменьшать размер выплат? П. Пархимович, Солигорск

- Нет, если пенсионер вышел на пенсию по возрасту и продолжает работать по трудовому договору. В этом случае согласно трудовому контракту организация выплачивает ему заработную плату, а также подает сведения в органы ФСЗН. В свою очередь ФСЗН учитывает особенности начисления его пенсии. Как правило, работающий пенсионер получает пенсию, равную заработку с применением коэффициента 1,3 к средней заработной плате работников по стране. Сумма, превышающая данный коэффициент, работающему пенсионеру не выплачивается. Получается, что работающий по трудовому договору пенсионер, будучи работником в штате предприятия или ИП, получает свою пенсию по возрасту меньше, чем если бы он не работал. Так вот для плательщиков НПД - это правило не будет работать. Также плательщики вправе использовать льготы по НПД, благодаря этому они могут не платить 60% его ставки, для этого им необходимо уведомить налоговую инспекцию через приложение «Налог на профессиональный доход» о том, что они являются получателями пенсии.

КСТАТИ:

Многие ожидали более расширенного варианта списка с видами деятельности, утвержденными постановлением №851 от 8 декабря 2022 года. В нем перечислены виды работ и услуг, которыми можно заниматься при переходе на налог на профессиональную деятельность (НПД). «В утвержденный список не вошли психологи, таргетологи, бухгалтеры, маркетологи, тарологи, астрологи и т. д., - рассказывает Ольга ДУДКО. – Такие специалисты не могут быть самозанятыми, они должны быть оформлены как ИП. В отличие от них, другим повезло больше, например, парикмахеры и ремесленники могут выбирать между НПД и единым налогом. Налоговые органы совместно с другими министерствами обещают рассмотреть возможности добавления в список иных видов деятельности. Это может потребовать внесения изменений в гражданское законодательство, а пока перечень такой, какой есть».

Правила комментирования

Эти несложные правила помогут Вам получать удовольствие от общения на нашем сайте!

Для того, чтобы посещение нашего сайта и впредь оставалось для Вас приятным, просим неукоснительно соблюдать правила для комментариев:

Сообщение не должно содержать более 2500 знаков (с пробелами)

Языком общения на сайте АиФ является русский язык. В обсуждении Вы можете использовать другие языки, только если уверены, что читатели смогут Вас правильно понять.

В комментариях запрещаются выражения, содержащие ненормативную лексику, унижающие человеческое достоинство, разжигающие межнациональную рознь.

Запрещаются спам, а также реклама любых товаров и услуг, иных ресурсов, СМИ или событий, не относящихся к контексту обсуждения статьи.

Не приветствуются сообщения, не относящиеся к содержанию статьи или к контексту обсуждения.

Давайте будем уважать друг друга и сайт, на который Вы и другие читатели приходят пообщаться и высказать свои мысли. Администрация сайта оставляет за собой право удалять комментарии или часть комментариев, если они не соответствуют данным требованиям.

Редакция оставляет за собой право публикации отдельных комментариев в бумажной версии издания или в виде отдельной статьи на сайте www.aif.ru.

Если у Вас есть вопрос или предложение, отправьте сообщение для администрации сайта.

Закрыть